Как избавиться от долгов, если нечем платить?

Что такое банкротство?

Банкротство физических лиц – процедура, помогающая должникам избавиться от своих долгов, путем их списания в арбитражном суде. Под банкротством понимают полное списание всей задолженности, однако стоит понимать, что данная процедура не всегда приводит к такому результату. Иногда должнику все же приходится выплачивать свои долги кредиторам, даже после получения статуса «банкрот». В каких случаях это происходит, можно ли получить гарантию списания долгов, как подготовиться к процедуре и каковы ее последствия читайте в данной статье.

Чем отличается банкротство от несостоятельности?

Несостоятельность – это признак того, что лицо не может исполнять свои долговые обязательства. Банкротство же становится юридическим подтверждением того, что человек не может платить по своим долгам, и закрепляется конечным определением в арбитражном суде. Фактически, это неплатежеспособность гражданина.

Платные и бесплатные способы уменьшения долговой нагрузки

- Выкуп. В большинстве случаев, это предложение поступает от коллекторов. Плюс способа в том, что выкупить долг можно за 20-50% от суммы задолженности. Главное внимательно читать договор, т.к. при получении денег коллекторы часто указывают, что должник внес лишь часть суммы долга, а затем начинают требовать остаток.

- Рефинансирование. Это получение нового кредита для погашения старого или старых. Данный способ выгоден, если уменьшается ежемесячный платеж и ставка. Но чтобы минимизировать свои риски банк может предложить взять кредит с оформлением поручительства. Тогда вам придется привлекать третье лицо, которое также будет отвечать за уплату или неуплату по кредиту.

- Реструктуризация кредита. Это изменение условий кредитного договора. Кредитный договор продолжает действовать, клиент остается в том же банке и с тем же договором. Реструктуризация улучшает текущее финансовое положение заемщика. Как правило, снижается ежемесячный платеж, но срок кредита при этом растягивается.

- Банкротство физического лица – не бесплатный, но наиболее эффективный вариант расстаться со всеми долгами. При такой процедуре списывается вся кредиторская задолженность (будь то кредиты, кредитные карты, займы или долги у коллекторов), а также налоги и платежи по ЖКХ. Здесь можно смело говорить, что жизнь начинается с чистого листа. Главный фактор – у заемщика не должно быть никакого имущества, кроме единственного жилья. Иначе оно реализуется, а вырученные средства пойдут на покрытие долгов. Также под прицел попадают все сделки с имуществом за последние 3 года. Для вашего спокойствия лучше провести консультацию с юристом, который оценит перспективы и предупредит о возможных рисках при проведении процедуры.

Что ждет процедуру банкротства в 2023 году?

Важным моментом было Постановление РФ «О введении моратория на возбуждение дел о банкротстве по заявлениям, подаваемым кредиторами», которое вступало в силу с 1 апреля 2022 года. Суть моратория: кредиторы по собственной инициативе не могли обращаться в суд с заявлением о банкротстве должника. Сделать это мог только сам должник.

Мораторий просуществовал ровно 6 месяцев до 1 октября 2022 года, и продлен не был, соответственно кредиторы вновь могут подавать в суд о признании должника банкротом. Такой исход событий выгоден для кредиторов и менее выгоден для должника, и чуть позже в нашей статье мы расскажем, почему лучше самому подавать заявление о признании себя банкротом.

Действующее законодательство на 2023 год

С первого января 2023 года никаких новых изменений в действующее законодательство не вносилось. Банкротство физических лиц проводится в этом году по таким же основаниям, что и в предыдущем.

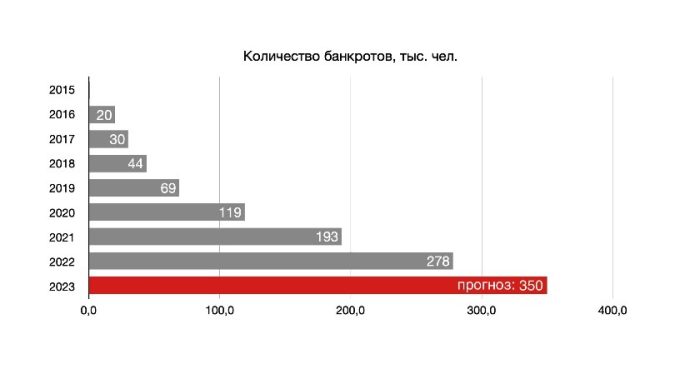

В прошлом году темпы роста потребительской несостоятельности немного замедлились: в 2022 году количество гражданских банкротств увеличилось на 44,2% (до 278.137 чел.), тогда как в 2021 году – на 62%. Но год за годом их число неуклонно растёт.

С начала действия закона №127-ФЗ «О несостоятельности (банкротстве)» общее количество потребительских процедур по списанию задолженностей с октября 2015 года по декабрь 2022 года составило 753.250. Такими темпами к концу 2023 года число банкротств достигнет более миллиона.

В настоящее время увеличение числа личных банкротств в России связано не только с ухудшением экономического положения отдельных граждан. Риск неплатежей стал очевиден в связи с влиянием пандемии на производственную, предпринимательскую и иную деятельность, а также с обострением политической ситуации в стране.

Какие условия выхода на процедуру банкротства?

Согласно действующему Федеральному закону «О несостоятельности (банкротстве)» №127-ФЗ, банкротом себя может признать гражданин, который не имеет возможности исполнять свои долговые обязательства, это его законное право.

Заметим, что особых требований к сумме долга при этом не предъявляется. Однако, если долг составляет свыше 500 т.р., и у гражданина нет возможности платить по кредитам, то у него появляется не право, а обязанность признать себя банкротом.

Если говорить о том, что подлежит списанию долга, то здесь все достаточно просто — списываются долги, кроме алиментов и уголовных штрафов, вне зависимости от суммы долга и периода просрочки. Главное, представлять сумму своей задолженности и просчитывать все риски процедуры.

Какие долги можно списать по окончании процедуры?

Подлежат списанию:

- Потребительские кредиты и кредитные карты в банках, с просрочками и штрафами.

- Займы в микрофинансовых и микрокредитных организациях, проценты и пени.

Почти каждый претендент на банкротство имеет долги в таких организациях. И это не удивительно. В договоре с микрофинансовыми компаниями указывается 365% годовых, а значит, что каждый день на сумму основного займа начисляется по одному проценту. В таком случае, при взятии займа в 100 тысяч рублей, через год долг составит уже 365 тысяч, а через два года – 730 тысяч. Мало, кто знает, что такое начисление незаконно, но снижения процентов можно добиться только в суде. - Займы у знакомых и друзей по расписке.

- Долги по ЖКХ, вне зависимости от наличия судебных решений и исполнительных производств.

- Платежи по налогам.

Этот вид задолженности особенно актуален для индивидуальных предпринимателей, т.к. у многих из них бизнес прогорел из-за пандемии. Банкротство поможет списать не только кредиты, но и долги по налогам. Важно знать: долги по зарплате перед работниками, если такие зарегистрированы на ИП, не аннулируются.

Какие долги не спишутся при процедуре банкротства?

Не подлежит списанию:

- Задолженности по алиментам.

- Долги по зарплате перед сотрудниками.

- Уголовные и административные штрафы как мера наказания в случае причинения тяжкого вреда здоровью или имуществу гражданина.

Еще раз стоит отметить, что сумма задолженности при процедуре банкротства не так важна. Главное условие – невозможность должника погашать свои долговые обязательства.

Процедура банкротства

Как пройти процедуру банкротства?

Стандартная процедура банкротства проходит в арбитражном суде по месту прописки должника. Это можно сделать самостоятельно. Достаточно составить исковое заявление, а также предоставить суду полный перечень необходимых документов.

Стоит напомнить, что и сам кредитор может подать в суд на признание вас банкротом. В этом случае должны выполняться следующие условия: долг перед этим кредитором составляет более 500 т.р., а просрочка платежей – не менее 3-х месяцев. Нужно понимать, что желание кредитора – не списать ваши долги, а найти средства на погашение задолженности. Например, для этого могут проверяться сделки не только за последние 3 года, но и более ранние. Также во время процедуры вам могут назначить план реструктуризации. В таком случае, долги не списывают, и их необходимо выплачивать в рассрочку. Кроме основного долга, суд может обязать выплачивать все пени и проценты, а еще сумму, которую банк потратил на судебные издержки.

Поэтому, для должника, не имеющего возможности платить, выгоднее не оттягивать ситуацию с ростом долга, а как можно скорее самостоятельно обратиться за банкротством.

Четыре стадии процедуры банкротства

- Изначально ведется подготовка к процедуре – она включает в себя сбор перечня необходимых документов для составления искового заявления, затем следует составление иска и его регистрация в арбитражном суде.

- Далее назначается первоначальное судебное заседание. На нем рассматриваются основания для признания гражданина банкротом, а также утверждается арбитражный управляющий, который будет проверять достоверность предоставленных сведений должника. На судебном заседании рассматривается вопрос о назначении стадии реструктуризации или реализации.

- Реализация – завершение процедуры банкротства и полное списание долговых обязательств с должника. Если у лица есть имущество, кроме единственного жилья, то оно будет реализовано на этой стадии, а долг списан. Если же имущества, подлежащего ликвидации, нет, то долг также будет списан в полном объеме. Стадия реструктуризации назначается тем лицам, чей доход позволяет погашать задолженность. План реструктуризации назначается сроком до 36 месяцев. За это время долг должен быть погашен с дохода должника.

- Заключительный этап – вынесение решение о списании долгов.

Внесудебное банкротство: условия, плюсы и минусы

Мы рассмотрели процесс банкротства в арбитражном суде, но также процедура может проходить во внесудебном порядке через МФЦ. Чем же отличаются эти процедуры друг от друга?

Процедура банкротства через арбитражный суд позволяет избавиться от любых долгов любой величины. Главное, чтобы должник действительно не имел возможности платить по своим обязательствам.

Банкротство через МФЦ более затруднительно. Есть ряд условий для того, чтобы гражданин имел право обратиться на процедуру:

- Сумма задолженности должна составлять от 25 т.р. до 1 млн р.

- У должника не должно быть никакого имущества, кроме единственного жилья.

- Отсутствие дохода, при этом все исполнительные производства должны быть закрыты по п.4 ч.1 ст.46 ФЗ «Об исполнительном производстве».

- Если доход имеется:

- на руках должен быть исполнительный лист, выданный более 7 лет назад, который не исполнен либо исполнен частично.

- если доходом является пенсия или пособие по рождению ребенка – наличие на руках исполнительного листа, выданного более 1 года назад, который не исполнен или исполнен частично.

Чтобы начать процедуру банкротства через МФЦ необходимо грамотно составить заявление и достоверно указать в нем все сведения, ведь если должнику откажут в процедуре, то повторно обратиться за ней он сможет только через 10 лет. В МФЦ потребуется паспорт гражданина и документ, подтверждающий место жительства или пребывания, а также список всех кредиторов, которые подходят на данную процедуру.

Чем занимается арбитражный управляющий?

Если вы не подходите на процедуру внесудебного банкротства, и ваше дело будет рассматриваться в арбитражном суде, обязательной фигурой процесса является финансовый (или арбитражный) управляющий.

Финуправляющий – это специально уполномоченное ответственное незаинтересованное лицо в процедуре банкротства. В его обязанности входит контроль всей финансовой деятельность должника: сделки купли-продажи, наличие имущества в собственности, наличие любых активов, а также личные счета и официальный доход. Грубо говоря, он располагает полными сведениями о должнике, необходимыми для того, чтобы суд принял решение о списании долгов.

Гражданин имеет право самостоятельно выбрать кандидатуру арбитражного управляющего. И, как вы понимаете, к этому выбору стоит подходить со всей ответственностью.

Сколько стоит и сколько длится процедура банкротства?

Если вам подходит процедура банкротства через МФЦ — вам повезло! Для вас это будет абсолютно бесплатно!

При банкротстве через арбитражный суд не стоит забывать о наличии судебных затрат. Это касается обязательных пошлин и расходов, таких как депозит суда 25.000 рублей, госпошлина за регистрацию иска 300 рублей, затраты на публикации в электронных источниках о статусе банкрота — примерно 30.000 рублей. Также возможны траты на услуги адвоката или юриста, экспертизу имущества, оценку недвижимости, подбор арбитражного управляющего, уведомление кредиторов. Средняя стоимость юридического сопровождения составляет от 50.000 руб. до 100.000 руб.

Сроки процедуры составляют от нескольких месяцев до нескольких лет, в зависимости от типа банкротства и сложности дела. В среднем, полгода — год.

Что важно знать до банкротства

Какие ограничения действуют после процедуры банкротства?

Последствия для должника после прохождения банкротства четко регламентированы российским законодательством, все тем же 127 Федеральным законом «О несостоятельности (банкротстве)». На самом деле имеющиеся ограничения несущественные и вполне могут вас не коснуться:

- В течение последующих 5 лет нельзя повторно списать свои долги.

- Также в течение 5 лет необходимо указывать статус своего банкротства, оформляя новые кредиты и займы. Кредит будут выдавать исходя из фактического дохода.

- В течение последующих 3 лет должник не вправе занимать должности в органах управления юридического лица (например, быть учредителем ООО). При этом есть возможность заниматься предпринимательской деятельностью как ИП.

- Если под банкротство попадает ИП, то 5 лет после получения статуса «банкрот» он не сможет быть ИП.

- В течение последующих 5 лет нельзя занимать должности в органах управления страховой организации, управляющей компании инвестиционного фонда, паевого инвестиционного фонда и негосударственного пенсионного фонда или микрофинансовой компании.

- В течение последующих 10 лет не вправе занимать должности в органах управления кредитной организации.

Больше никаких ограничений по закону не предусмотрено.

Банкротство физических лиц: плюсы и минусы

Для наглядности отразим все плюсы и минусы процедуры банкротства в виде таблицы:

| Плюсы банкротства | Минусы банкротства |

|---|---|

| На старте процедуры приостанавливаются все начисления пеней по заявленным долгам, их суммы фиксируются | Необходимо собрать достаточно много бумаг и справок |

| С момента введения процедуры банкротства снимаются все ранее наложенные запреты и ограничения (например, выезд за границу) | Сложно провести все самостоятельно без привлечения юридических фирм |

| При благоприятном исходе процедуры списываются все долги перед всеми инстанциями (кроме описанных выше исключений) | Не всегда банкротство означает списание долгов. В случае назначения процедуры реструктуризации гражданин должен будет отдавать долг даже при получении статуса «банкрот» |

| Вы сможете снова брать кредиты (при этом в течении 5 лет необходимо уведомлять кредитора о пройденной процедуре банкротства) | В течении 5 лет нельзя повторно списать свои долги |

| После завершения процедуры вы сможете свободно распоряжаться своим имуществом (покупать, продавать, дарить…) | Существуют временные ограничения на занятие руководящих должностей, описанные выше |

| После завершения процедуры банкротства вы сможете свободно распоряжаться своими счетами и картами |

Процесс банкротства имеет определенные недостатки и последствия для должников, но все же является выгодным решением для тех из них, кто в результате не только получает статус «банкрот», но и полностью избавляется от всех своих долгов.

Что делать, если отказали в процедуре банкротства?

Прекращение производства в отношении должника влечет за собой негативные последствия. Их вид и тяжесть напрямую зависят от того, на каком этапе произошел отказ от финансовой несостоятельности. Рассмотрим подробнее:

- Если отказ произошел на стадии подачи заявления, то должнику ничего не грозит. Документы нужно привести в порядок, а заявление подать повторно.

- Если гражданину отказано в признании несостоятельности во время первого судебного заседания, исход зависит от причин отказа. Например, если причиной была ненадлежащая подготовка к банкротству и несоблюдение требований, то риска нет. Однако если производство было приостановлено из-за намеренного обхода закона и нанесения ущерба кредиторам, существует риск привлечения к ответственности за ложное банкротство, при этом кредиторы взыщут судебные издержки.

- Если банкротство прекращено во время продажи активов банкрота, то имущество банкрота продается, но долги не списываются.

Факторы, влияющие на успешное проведения процедуры банкротства

- Отсутствие имущества у должника (кроме единственного жилья). Стоит учитывать, что квартира, приобретенная в ипотеку не является вашей собственностью, так как находится в залоге у банка, и даже если это единственное жилье – в процессе банкротства её реализуют, как и все другое имущество. Нужно сопоставлять стоимость вашего имущества и сумму долга. К примеру, не стоит подавать на банкротство ради списания 400 тыс. рублей, если при этом есть риск расстаться с машиной за 1 млн рублей.

- Отсутствие дохода, позволяющего платить по кредитам. В случае, если доход слишком высокий (позволяет расплатиться с долгами в течении 3х лет), будет назначена процедура реструктуризации, в результате которой утверждается план погашения долгов в течении последующих лет.

- Отсутствие фиктивных сделок. Необходимо помнить, что Арбитражный управляющий будет проверять все сделки с имуществом за последние 3 года, причем не только ваши, но и вашего супруга. Если в результате продажи деньги шли не на погашение задолженности – есть риск, что их признают недействительными.

Если все эти три условия у вас выполняются – есть высокая вероятность того, что удастся списать свои долги во время банкротства.

Три частые ошибки должника, мешающие проведению процедуры банкротства

- Сделки с имуществом. Как мы уже говорили, Арбитражный суд и кредиторы будут рассматривать все сделки за последние три года с целью выявления фиктивных. Это опасно тем, что на имущество может быть наложен арест в ходе судебного разбирательства.

- Отсутствие платежей по кредитам. Вам необходимо сделать не менее трех обязательных платежей, а лучше – больше! Если вы взяли кредит и не внесли ни одного платежа, суд может квалифицировать это как мошенничество. Кредитор скажет, что вы намеренно взяли деньги и не собирались их возвращать. В результате долг не будет погашен.

- Обратная сторона предыдущего пункта – продолжение платежей после уведомления кредиторов о своей неплатежеспособности. Даже если у вас есть возможность продолжать платить одному из кредиторов, не стоит этого делать. Пример: у вас есть долги перед несколькими банками. Один из них был более лоялен к вам, поэтому вы не хотите разрывать с ним отношения и планируете списать долги лишь с двух других кредитных организаций. Так поступать нельзя! Это будет расценено как предоставление несправедливого преимущества одному из ваших кредиторов. Если вы идете на процедуру банкротства – прекратите все платежи, не делайте исключений!

Как видите, еще до начала процедуры можно и нужно оценивать все риски и перспективы своего банкротства.

Как уменьшить долги без банкротства?

Если вы испытываете трудности с кредитными платежами, но еще не рассматриваете банкротство, попробуйте выполнить следующие действия:

- Просчитайте свой бюджет и составьте план выплат. Определите, сколько денег вы зарабатываете, сколько тратите и сколько остается каждый месяц на погашение долгов.

- Если средств не хватает попробуйте найти дополнительный заработок, чтобы увеличить сумму, которую вы сможете отдавать кредиторам.

- Не занимайте больше денег. Если у вас уже есть долги, не увеличивайте их, не берите новые кредиты или кредитные карты.

- Свяжитесь со своими кредиторами. Объясните ситуацию и попросите о снижении процентных ставок или установлении другого плана выплат. Возможно, они готовы работать с вами, чтобы помочь вам вернуть долги.

- Если у вас несколько кредитов в одном банке, запросите реструктуризацию долга. Попробуйте объединить все долги в один кредит с более низкой процентной ставкой.

- Если же кредиторы разные, вы можете запросить рефинансирование в стороннем банке, чтобы снизить ежемесячные платежи.

- Обратитесь за профессиональной помощью. Если вы не можете справиться со своими долгами самостоятельно, обратитесь к кредитным консультантам или юристам. Как правило, они предоставляют бесплатную консультацию.

- Возможно, решением ваших проблем станет оптимизация кредитной задолженности. Некоторые фирмы оказывают данную юридическую услугу. Законными методами вам расторгают все кредитные договоры, фиксируют сумму долга (отменяют проценты, штрафы, пени…), а вы продолжаете ее выплачивать, отдавая не более половины от своего официального дохода.

Если описанные методы вам не подходят, и выплачивать свои долги вы уже не в состоянии, банкротство может стать единственным решением. Лучше довериться в этом вопросе опытным специалистам, которые оценят перспективы и риски (в том числе имущественные), а также помогут провести процедуру без лишних нервов. При этом стоит учитывать рейтинг юридической фирмы и количество уже завершенных дел. Ведь если что-то пойдет не так – следующий шанс избавиться от долгов у вас появится только через 5 лет. В следующем разделе разберем, как не ошибиться в выборе фирмы.

Помощь в процедуре банкротства

Какие гарантии важны?

Банкротство – небесплатный способ, поэтому, если вы обращаетесь за юридической помощью и отдаете порядка ста тысяч рублей, немаловажно получить гарантию того, что за эти деньги вас не просто признают банкротом, а спишут все ваши долги.

Многие компании по банкротству предоставляют гарантию «признания банкротом». Для юридически не подкованного гражданина, сказать – «мы вернем вам деньги, если вы не будете признаны банкротом» внушает доверие. Клиент начинает думать, что ему обязательно спишут долги.

На самом деле признание гражданина банкротом происходит после первого заседания, после того, как вы верно отправите заявление на банкротство. А освобождать от долгов или нет – суд определяет уже по итогам процедуры только после того, как убедится в отсутствии признаков фиктивного банкротства.

Также результат банкротства зависит от того, какую процедуру вам назначат: реализации или реструктуризации. Освобождение от долгов происходит по завершении процедуры реализации, когда всё имущество (кроме единственного жилья) при его наличии продается и идет на частичное погашение долга, а остальная его часть безоговорочно списывается. При вменении процедуры реструктуризации, долги все равно придется отдавать, даже при наличии статуса «банкрот».

Поэтому, еще раз подчеркнем разницу: гарантия банкротства – не означит списание долгов. Гарантия списания долга означает, что с вас будут списаны все долги по итогам процедуры банкротства.

Как выбрать грамотного специалиста?

Вот несколько критериев, по которым следует оценивать юридическую фирму:

- Легальность. Проверьте существование фирмы в реестре юридических лиц по ИНН или названию. Оцените, как долго она работает и какие у неё показатели. Фирмам-однодневкам доверять свое банкротство точно не стоит.

- Судебная практика. Юрист или компания должны быть специалистами в своем деле, а не просто говорить об этом на словах. Лучший способ это проверить — посмотреть судебную практику завершенных дел. Как правило, опытные юридические фирмы размещают судебные решения на своих сайтах или делают их доступными в своих офисах (разумеется, скрывая личные данные клиентов). Важно проанализировать количество выигранных дел, дату первого судебного решения и дату последнего судебного решения.

- Рекомендации и отзывы. Конечно, нет ничего лучше, чем рекомендация друга или соседа, который уже воспользовался услугами юриста. Также найти рекомендации можно в Интернете (на таких сайтах, как Отзовик, Яндекс Карты, Google Maps и др.). Однако стоит обращать внимание на достоверность предоставленных сведений. Ведь зачастую, хорошие отзывы о себе пишет сама компания, а негативные – её конкуренты.

- Официальный сайт. В наше время сайт – это неотъемлемая часть состоявшейся компании. Качество, содержание и другие элементы сайта могут многое сказать о компании. Одностраничный сайт с минимальной информацией (но с часто всплывающими рекламными объявлениями типа «скидка 15% только сегодня») часто свидетельствует о посредственности компании. Полнота и функциональность сайта – признак того, что компания вложила в него деньги, что также является признаком стабильности. Обратите внимание на страницу с историей компании (как долго она существует, кто стоял у истоков, какие у нее цели и миссия), на страницу с сотрудниками (сколько человек работает в данной фирме и кто конкретно будет заниматься вашим вопросом), на страницу с результатами ее работы (база готовых судебных решений). Опытные компании делятся своей работой и другой полезной информацией со своими клиентами.

- Цены на услуги. Слишком низкие цены могут свидетельствовать о маркетинговых уловках, не включенных в цену скрытых платежах либо о фирме-мошеннике, которая пытается таким образом заманить в свои сети как можно больше доверчивых клиентов, имеющих проблемы с деньгами. Однако и высокие цены не могут гарантировать вам качество предоставляемых услуг. И на то могут быть разные причины: чрезмерные расходы на рекламу и аренду, психологические ходы (дорогой продукт или услуга ценится больше, чем дешевый аналог), отток клиентов (чтобы получать ту же прибыль фирмам приходится повышать цены), обыденное желание заработать. Цены должны быть на уровне среднерыночной цены. На сегодняшний день стоимость сопровождения физического лица в процедуре банкротства составляет примерно 100 т.р.

- Сервис. Обратите внимание на отношение компании к своим клиентам и на то, насколько она стремится быть лучше для них (удобные часы работы, удаленные форматы работы, онлайн-консультации, своевременный правовой анализ ситуации, мобильное приложение, оповещение клиентов о событиях дела и т.д.)

Какие уловки используют недобросовестные юристы?

Некоторые компании по банкротству физических лиц маскируются под государственные органы: МФЦ, сайты Роспотребнадзора и др. Схема рассчитана на то, что клиент заключает услугу якобы с уполномоченным органом, который не требует тщательной проверки и вдумчивого прочтения договора. Прежде чем подписывать договор с такими организациями, подумайте, стоит ли доверять юристам, которые уже на первоначальном этапе ввели вас в заблуждение?

Недобросовестная реклама, использующая символику МФЦ

Пример рекламы, которая маскируется под сайт «Госуслуги»

Недобросовестные юристы при заключении договора на оказание услуг могут предложить «формально» подписать акт об оказании услуг «исключительно для суда», якобы для взыскания судебных издержек. Обращаем ваше внимание, что для этого достаточно предоставить договор и платежный документ, подтверждающий оплату услуг. Подписывая акт об оказании услуг сразу после подписания договора, есть риск, что все взносы, которые вы внесёте в компанию, просто пропадут, и никто их уже не вернет. И, как правило, для дальнейшего предъявления требований о возврате денег, вам также придется выходить в суд.

Часть юридических фирм работает и вовсе без договора, объясняя это более низким ценами, по сравнению с «белыми» способами сотрудничества. Таким образом вы не сможете привлечь её к ответственности или возместить убытки в случае неблагоприятного исхода событий.

О каких «подводных камнях» могут молчать юристы по банкротству?

Чтобы привлечь как можно больше клиентов некоторые компании озвучивают лишь стоимость своих услуг и умалчивают о ряде сопутствующих расходов. А когда договор уже подписан, всплывают дополнительные затраты, на которые клиент финансово не рассчитывал. К таким обязательным платежам относятся: расходы на государственную пошлину и депозит Арбитражного суда (согласно ст.20.6 ФЗ №127), расходы на публикацию в ЕФРСБ и газете «Коммерсант», почтовые и иные отправления (согласно ст.59 ФЗ №127).

СОВЕТ №1: прежде чем сравнивать стоимость банкротства в различных фирмах, для начала узнайте в каждой из них ваши реальные затраты (так сказать цену «под ключ») со всеми предстоящими расходами.

Также ряд фирм подписывают договора без фиксированной стоимости, и цена на банкротство зависит от количества месяцев обслуживания до момента завершения процедуры. В таком случае юристы не будут заинтересованы закончить ваше дело как можно скорее, а для очередного переноса судебного заседания достаточно «забыть» приложить какой-нибудь документ.

СОВЕТ №2: предпочтительнее заключать договор, в котором прописана конечная стоимость услуг и всех затрат на банкротство, а также указано точное количество платежей в случае рассрочки.

У некоторых клиентов банкротство проходит в два этапа: после стадии реструктуризации назначается стадия реализации. Не обладая достаточной компетенцией в судебных делах либо пытаясь скрыть данный факт, компания не предупреждает о том, что в этом случае клиенту придется снова оплачивать депозит Арбитражного суда. А это ни много ни мало – 25.000 руб.

СОВЕТ №3: обращайтесь в опытные юридические фирмы, у которых за плечами ни одна сотня завершенных дел по банкротству, которые смогут предупредить вас о возможных дополнительных затратах.

О надежности фирмы свидетельствует детальный правовой анализ кредитной ситуации каждого клиента. При банкротстве важны такие факторы как уровень дохода, наличие имущества и сделок с ним, а также информация по вашему супругу. Те же, кто берётся за любое дело, скорее всего зарабатывают на юридических услугах и не предоставляют гарантию помощи. А в составлении юридических документов и получении статуса «банкрот» мало толку, если по итогу процедуры вы останетесь должны кредиторам либо лишитесь дорогостоящего имущества.

СОВЕТ №4: если ваша цель – списать долги – обращайтесь в юридическую компанию, которая проводит диагностику кредитной задолженности и предоставляет гарантию своей помощи.

Как мы уже говорили, обязательной фигурой процедуры банкротства является финансовый управляющий. А самой распространенной причиной незавершенных дел является его выход из дела. Поэтому выбор финуправляющего – это самый важный пункт в исковом заявлении, от которого напрямую зависит исход всей процедуры. Ряд фирм оказывает услуги по подбору арбитражного управляющего за дополнительную плату, а некоторые даже не дают никаких рекомендаций на этот счёт и перекладывают всю ответственность на должника.

СОВЕТ №5: узнайте заранее, сотрудничает ли компания с саморегулируемыми организациями (СРО), предоставляет ли проверенного финансового управляющего с хорошим рейтингом (платно или бесплатно), гарантирует ли завершение процедуры (сможет ли организовать его замену в исключительных обстоятельствах).

на консультацию юриста